현황

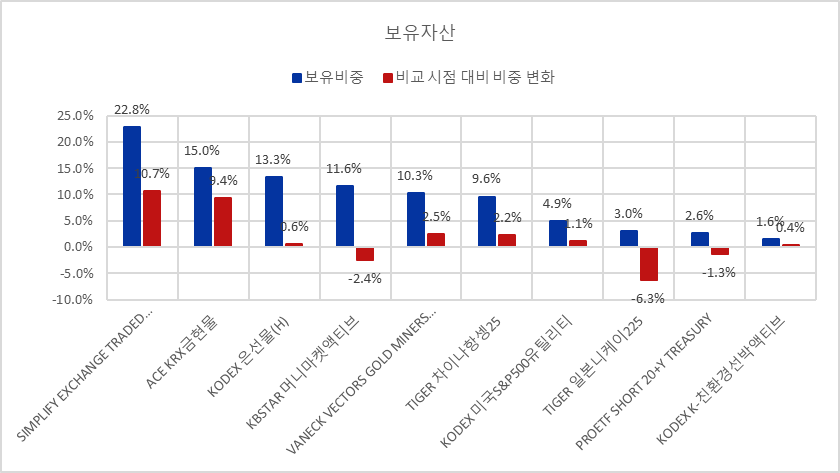

| 종목명 | 손익률 | 보유비중 | 비교 시점 대비 비중 변화 | 순자산 대비 손익 |

| TIGER 차이나항셍25 | 0.02 | 9.6% | 2.2% | 0.1% |

| KODEX 은선물(H) | 0.05 | 13.3% | 0.6% | 0.6% |

| TIGER 일본니케이225 | -0.05 | 3.0% | -6.3% | -0.2% |

| ACE KRX금현물 | 0.08 | 15.0% | 9.4% | 1.1% |

| KODEX K-친환경선박액티브 | 0.01 | 1.6% | 0.4% | 0.0% |

| KBSTAR 머니마켓액티브 | 0.00 | 11.6% | -2.4% | 0.0% |

| KODEX 미국S&P500유틸리티 | 0.00 | 4.9% | 1.1% | 0.0% |

| PROETF SHORT 20+Y TREASURY | 0.04 | 2.6% | -1.3% | 0.1% |

| SIMPLIFY EXCHANGE TRADED FUNDS SHORT TER | 0.00 | 22.8% | 10.7% | -0.1% |

| VANECK VECTORS GOLD MINERS ETF | 0.06 | 10.3% | 2.5% | 0.6% |

매매

- 원유 인버스 손절 (이스라엘의 이란 폭격 전)

- -이란 이스라엘 소요 불확실성 증대. 그러나 원유 가격은 별 반응 없었음

- -전면전 가능성이 낮아보이고 지정학리스크가 어느정도 반영된거 같아서 숏 유지할까 했지만, 테일리스크를 가져가고 싶진 않다.

- 미국2년ETF(TUA) 비중 확대

- -소매판매 예상상회에 미국 금리 상승. 2년 5%대 저항선. 4.95% 전후에서 확대

- 니케이 손절

- -글로벌 증시 변동성 확대, 하락 압력. 39000안팎에서 손절

- 은 비중 소폭 축소

-30$저항선, 투기적 선물 포지션 지속 - 미국 초장기 인버스 익절

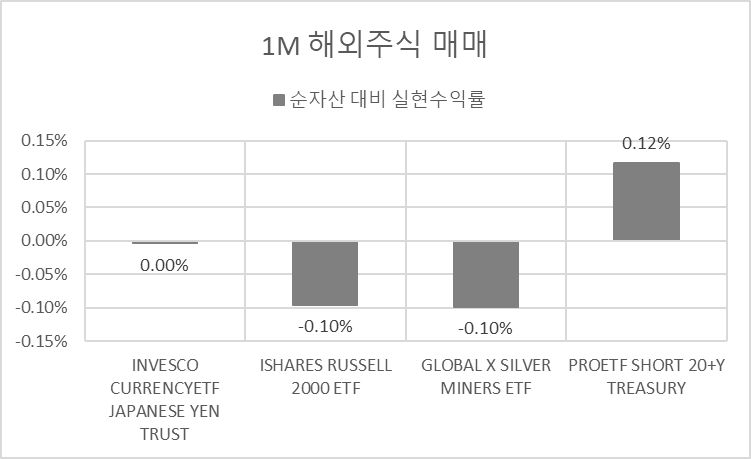

-미국 30년 4.65%부근에서 일부 익절 - 실버 채굴주 : 주문실수로 손절

계획 & 코멘트

- 2주전 우려했던 대로 글로벌 증시 불안이 확대되고 있다.

- -전쟁으로 인한 증시 조정은 일반적으로는 진입 기회이긴 한데, 10%정도 조정이 나와야 안전하게 들어가지 싶다. 사실 지금 조정은 지정학 리스크가 트리거이긴 하지만, 그간의 강세 피로감+ 미국 장기금리 상승 영향도 있다.

- -아직은 주식이 조금 더 조정받을 수 있을 것 같다. local한 바텀 피싱 기회를 노려봐야겠다. 반등을 놓친걸 수도 있고, 리스크 회피 성향을 너무 나이브게 실현했나 싶기도 했지만 조금 더 지켜보려 한다.

- 전쟁 리스크가 별거아니라고 넘기는 생각에 의구심이 있다.

- 기시감이 있는 코스피 풍경: 지정학리스크(이란-이스라엘) + 강달러 압박( 1400원) + 유가 상승 + 국내 금리 상승

- 코스피 더 떨어지면 주워야 하나?

- -코스피 PBR은 0.85 수준이다. 0.8정도 되면 좀 더 확실한 가격 메리트가 있다.

- -올해 봄하고는 상황이 달라 싸다고 무조건 줍기 애매하다. 그 때는 다들 주춤주춤하는 사이 금리가 내려가고 경기반등이 가시화던 때였다. 지금은 어닝 기대는 이미 어느정도 반영했고 금리는 높아졌으며 수출경기 개선폭이 둔화되고 있다. 또 그 때는 코스피만 떨어졌었다. 지금은 글로벌 증시 전체가 불안 단계에 접어들었다.

- 미국채 2년 ETF(TUA) 사봐야 금리 인하로 크게 먹을건 없다만, 포트에 깔아두는 느낌으로 많이 들고 가려한다. 내 생각엔 반년도 지나기 전에 경기침체 공포가 한 번 더 올 것 같다.

- 아직은 빡세게 듀레이션 베팅을 하고 싶지는 않다. 때가 오면 현물 장기국채 사는 것도 나쁘지 않아 보인다. 미국 10년 4.8%~5.0% 부근에서 생각해보자

'매매 기록 & 마켓뷰 > 개인 투자 포트폴리오(2024.04~)' 카테고리의 다른 글

| 24.05.17 개인 포트 : 원자재+ (0) | 2024.05.17 |

|---|---|

| 24.05.09 개인 포트 : 코스피 레버리지- (0) | 2024.05.09 |

| 24.05.03 개인포트 : 미국장기채+ (0) | 2024.05.03 |

| 24.04.26 개인포트: 코스피 레버리지+ (0) | 2024.04.26 |

| 2024.04.11 개인 포트폴리오 (0) | 2024.04.11 |