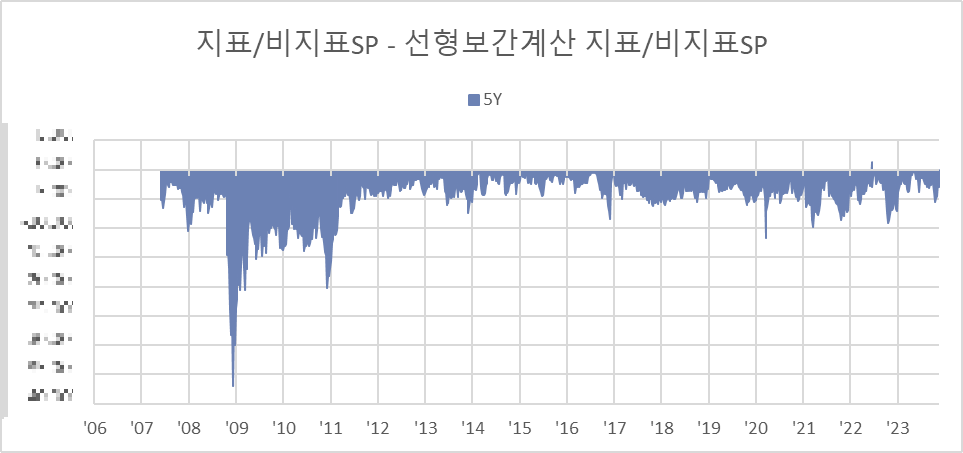

국채 지표-비지표(On The Run - Off The Run) 스프레드는 기관 채권 투자자들에게 기초적이면서도 유서깊은 관찰 대상이다.

일반적으로 지표물이 비지표물 대비 유동성이 좋아 더 비싸다고 한다.(금리가 낮다) 이로 인해 채권 시장의 유동성이 부족한 시기 (금융위기, 금리 급등으로 인한 약세장 등)에는 비지표물이 상대약세를 보인다.

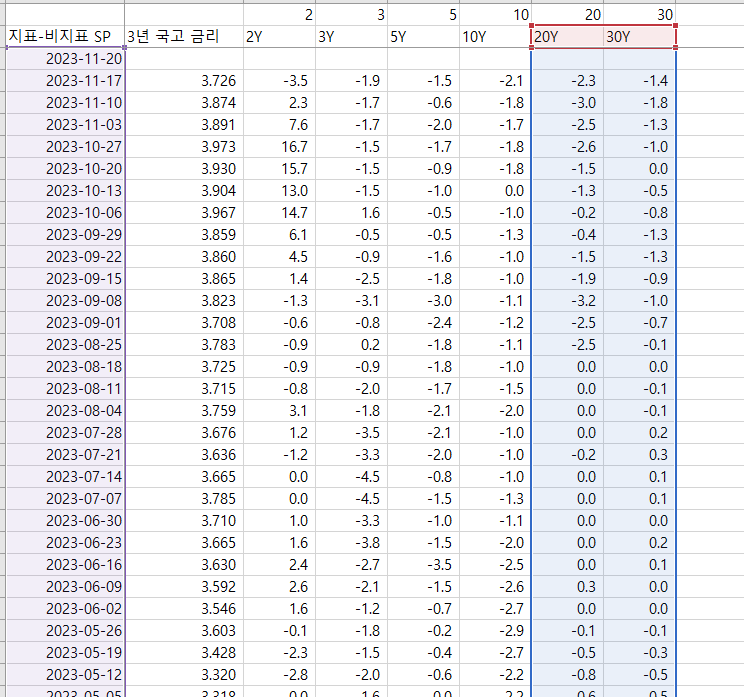

그러나 한국 국채 대상으로 추이를 실제로 보니 비지표물이 더 비싼 시기가 상당히 많다. 그 이유에 대해 추정해보자면

0.일반적으로 우상향하는 일드 커브의 경우 당연히 만기가 짧은 비지표물 금리가 낮다. 이 이유가 가장 크지 싶다.

1.선물 저평가 시 현선 차익 포지션에 따른 바스켓물 대차 매도

2.국고채 바이백, 교환, 입찰등의 수급 이슈가 산발적인 이벤트로 작용

*추가로 스왑스프레드 등의 수급이 스프레드에 영향을 미칠 것 같은데, 나중의 분석으로 남겨두겠다.

또한 전반적인 커브가 스프레드 절대 레벨에 가장 큰 영향력을 미친다면, 2/3 - 3/5- 5/10y 스프레드 대비하여 지표-비지표 스프레드를 보는게 좀 더 엄밀한 의미의 유동성 프리미엄을 체크하기 위해선 적절할 수 있다.

(선매출 지표물도 지표물로 카운트했다.)

2023.11.22

선형보간하여 계산한 비지표물 금리 값을 반영해보았다. 이렇게 할 경우 지표물의 유동성 프리미엄이 확인 가능하다.

(사실 커브피팅, 보간방법은 훨씬 더 정교한 모델들이 수십년전부터 나와있다. 그렇지만 거기까지 파고들어도 당장의 실익이 별로 없을 것같다.)

또한 편의상 1주 단위의 데이터로 체크했는데, 일단위로 체크하면 어떨지 궁금하다. 주 단위로 확인해서인지는 모르겠지만 가능한 트레이딩 기회가 그리 많아 보이지는 않는다.

추가로 30년물 지표-비지표물은 각자의 만기 대비 서로 간의 만기 차이가 미세하기 때문에, 굳이 커브를 감안할 필요는 없긴하다.

엑셀 만든 과정:

단말기에서 직접 추이를 조회할 수 있는 화면은 확인하지 못했다. 직접 짜맞춰야 한다. 딱히 번거로운 작업은 없다.

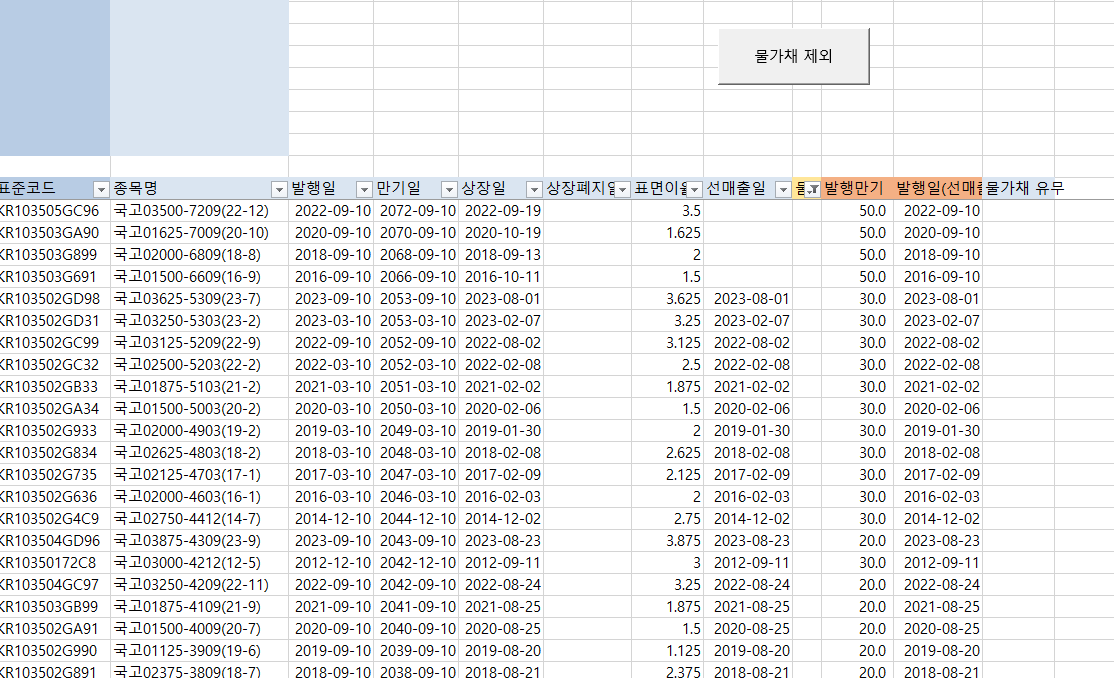

1.국채 리스트를 다 불러온다. 물가채는 제외한다.

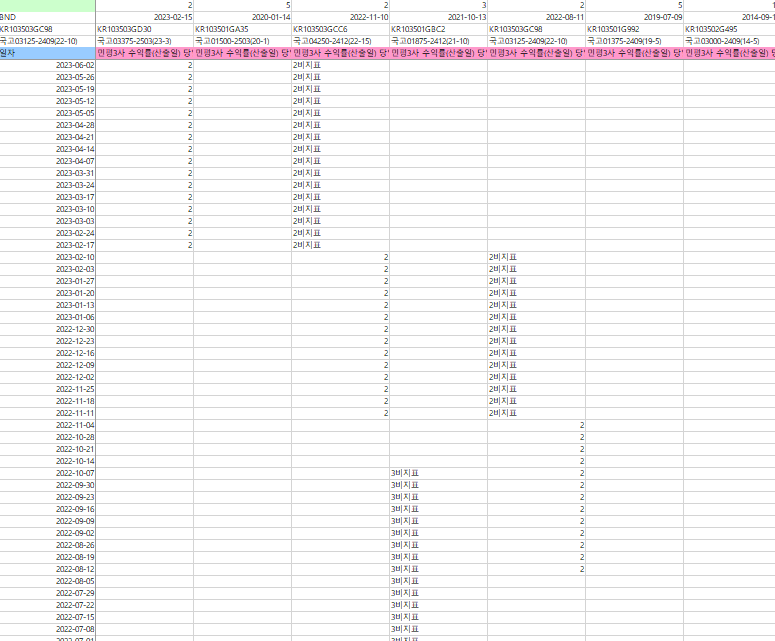

2. 새로운 시트를 만들어 리스트에 있는 국채들을 각 일자별로 지표물-비지표물 구분해준다. 비지표물은 편의상 가장 가까운 만기물 기준으로 설정한다.

(열 이름이 수익률로 되어있지만 수익률과 무관하다)

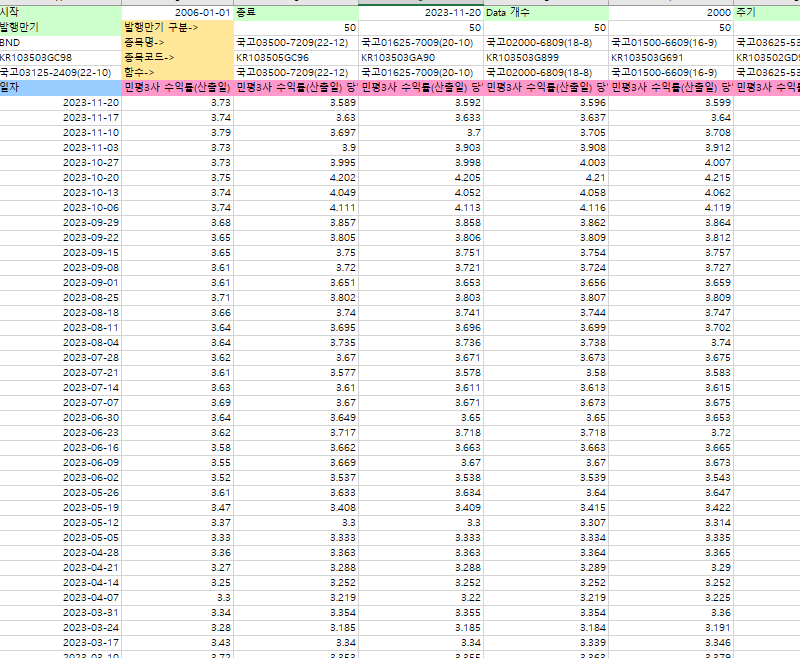

3.새로운 시트를 만들어 리스트에 있는 국채들의 일자별 수익률을 조회한다.

4.끝으로 일자별로 각 만기구간별 지표물-비지표물의 수익률을 조회해 스프레드를 구한다.

선형보간값을 계산하는 작업을 적는건 생략한다.

'매크로 노트 & 투자 아이디어 > 채권' 카테고리의 다른 글

| CPI 구성성분별 기여도 (0) | 2023.11.28 |

|---|---|

| 미국채 발행 자료 - 김성수 애널리스트 (0) | 2023.11.26 |

| 채권에서의 모멘텀 / 밸류에이션 접근 (1) | 2023.11.20 |

| 미 재무부 국채 바이백(buyback, 조기상환) (1) | 2023.10.29 |

| 국채발행계획에 대한 의문 (2) | 2023.10.27 |