이전 : 경기선행지수 반영 포트폴리오

경기선행지수 규칙에 더해 200dma를 기준으로 한 규칙을 섞어서 포트폴리오를 만들어 보고 있다.

1.경기선행지수가 YoY 기준 0% 하회 & 2개월 연속 하락 추세 지속시 주식 short

2.그 외에는 주식 100% 보유

+

경기선행지수 하회 추세 지속 & 주가가 200일 이평선 근접 -> short 강화

경기선행지수 상회 추세 지속 & 주가 200일 이평선 근접 -> long 강화

말하자면 "눌림목"에서 레버리지를 높여 장기 추세를 더 크게 타는 전략이다.

이러한 전략의 장단점은 명확한데, 추세가 장기간 일방향으로 나타날 때는 고수익을 거둘 수 있지만 flash crash가 나타나면 고 레버리지 long이 손해를 보고, 경기 침체가 짧고 주가 반등이 빠르게 나타날 때는 고 레버리지 short때문에 큰 손해를 본다. 그리고 추세가 장기간 나타나더라도 결국에는 추세 변곡점에서는 큰 손해를 보는 구조를 갖고 있다.

또한 주가가 200일 이평에 근접하는 것을 측정하는 파라미터를 어떻게 두냐에 따라 성과가 크게 변동한다.

결론적으로 200일 이평을 추가로 활용하려면 추세의 지속성을 판단할 수 있어야 한다. 매크로에 대한 정성적인 분석이 그걸 가능하게 할 수도 있고 아닐 수도 있다. 진짜 변곡점을 가려내는 것이야 말로 사실 가장 모호하고 어려운 부분이기도 하다.

<S&P500> : 그냥 경기 선행지수를 쓰는 것보다 우월한 성과를 보였다. 그러나 MDD는 높아졌다. 보다시피 1987 검은 월요일, 2020 코로나 사태 때 큰 손실을 보았다.

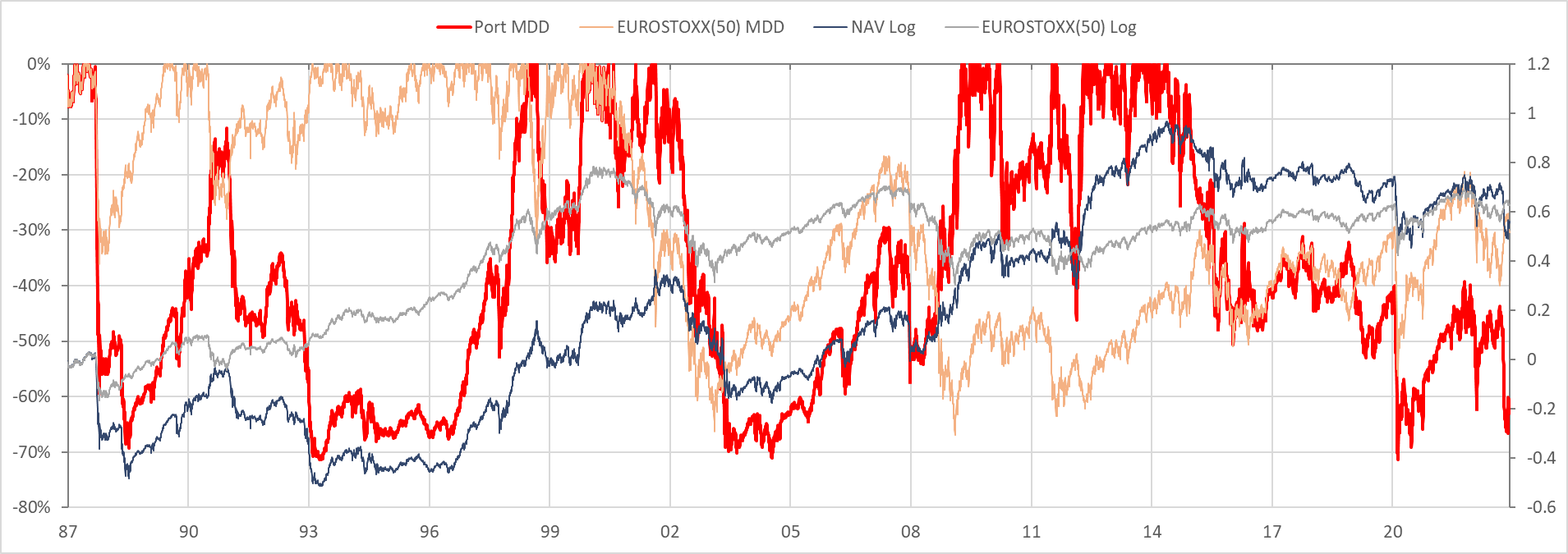

<STOXX50>: 성과가 명백히 안좋다. 숏 규칙을 빼버리면 성과가 나아지긴 하지만, 큰 의미는 없는 것같다.

'매크로 노트 & 투자 아이디어 > 주식' 카테고리의 다른 글

| 자본의 가용성(은행 대출 태도), 주식 가격 (0) | 2023.01.17 |

|---|---|

| 경기선행지수 + 실업률 주식 전략 (0) | 2023.01.03 |

| P = P/E * E 주가 분해에 대한 노트 (0) | 2022.12.28 |

| 경기선행지수 반영 주식 전략 (0) | 2022.12.27 |

| XLY/XLP 시그널 (0) | 2022.12.20 |