-정해진 만기까지 채권을 buy & hold하는 ETF. 그냥 채권을 사서 만기상환받는 심플한 ETF이다. 투자자는 매입 시점의 YTM을 만기시에 확정적으로 받게된다.

*이전까지의 만기매칭형이 아닌 채권ETF들은 만기상환을 전제로 하지 않으며 펀드 전략 및 컨셉 유지를 위해 보통 종목을 계속 교체한다. 이 때문에 투자자가 해당 ETF를 매입해도 일정 시기 이후 확정된 수익을 받을 수 없다.

ex) SOL 25-09회사채 ETF : '25년 09월이 만기인 회사채들을 다 담아놓고, 만기가 되면 ETF를 폐지하는 형식이다.

만기매칭형이 아닌 국고 3년 ETF : 3년 국채 선물 바스켓을 벤치마크로 추종한다. 바스켓이 바뀔 때마다 3년 현물을 교체 거래하며 듀레이션을 일정 수준에서 유지하므로, 지속적인 금리 리스크에 노출된다.

*엄밀히 말하면, 만기매칭형 ETF가 편입하고 있는 채권들의 만기가 ETF가 목표로 하는 만기와 완전히 일치시키기가 어려우므로 매입 시점의 ytm과 실제 실현 수익률은 미세하게 달라질 수 있다. 예를 들어 위의 25-09 ETF에는 25-08만기의 채권들도 일부 있을 수 있다는 것이다.

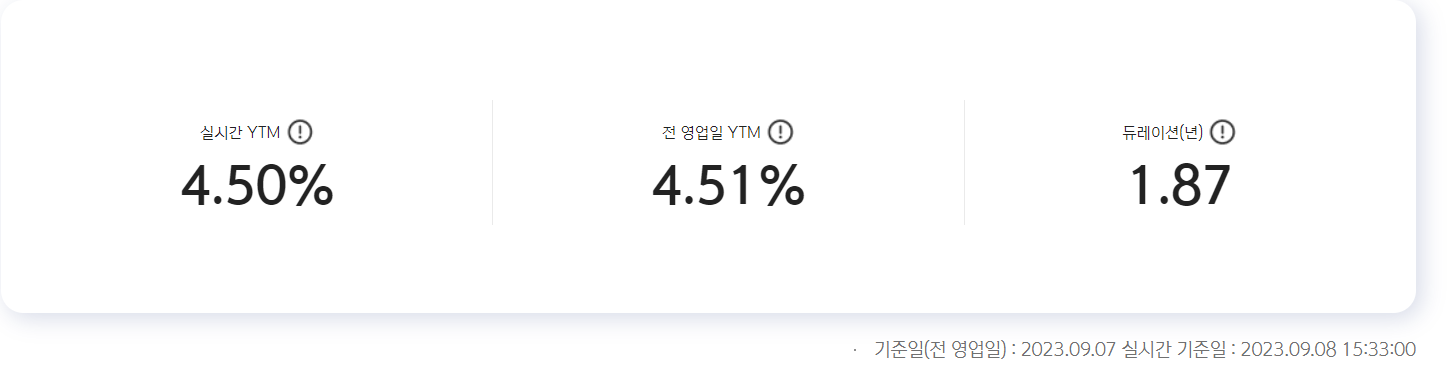

-ETF 보유 시 만기에 상환받는 수익률 = ytm은 운용사마다 보통 홈페이지에 올려놓는다.

ex) 만기까지 2년 남은 etf의 ytm이 오늘 4.30% -> 2년 뒤 확정적으로 4.30%를 받는다. 매일 금리 변동에 따라 etf의 ytm은 변하지만, 투자자가 매수한 시점의 ytm으로 수익은 고정된다.

-개인투자자 입장에서는 1.채권을 직접 사는 것과 2.만기매칭형 ETF를 사는 선택지를 비교해볼 수 있다.

이전 글에서 말한 것처럼 직접투자는 세금이 싸고, ETF는 매매가 편리하다.

-세금 측면만 고려하면 굳이 만기매칭형 ETF를 살 이유가 없다. 실제로 현금이 넉넉한 부자들은 표면이자율이 낮은 국채를 직접 산다.

-채권 보유 중에 금리가 하락한다면(채권 가격이 상승하면) 자본수익이 발생한다. 이 때 매입 시점의 만기보유수익률(ytm)보다 높은 연율화 수익을 얻을 수 있다. 이 경우에는 만기보유하는 것보다 중간에 채권을 파는 것이 더 높은 연율화 수익을 가져다 준다.

-다시 말해 금리 하락을 예상한다면 매도가 쉬운 만기매칭형 ETF 선택이 상대적으로 장점을 갖는다. 대부분의 채권이 장외시장에서 거래되기 때문에, 채권 매도는 개인들이 생각하는 이상으로 번거롭고 시세 대비 싸게 팔 리스크가 있다.

-꼭 시장 금리 전반이 하락하지 않더라도, 수익률 곡선이 우상향하면 개별 채권은 시간이 지남에 따라 금리가 자연 감소하며 자본 수익이 발생한다. (롤링효과)

'펀드 & 이자율 상품 & 시장 제도' 카테고리의 다른 글

| 한국 공모펀드 파생 위험평가액 관련 발췌 (0) | 2023.09.26 |

|---|---|

| TLT보다는 TUA ETF를 사자 (Simplify Short Term Treasury Futures Strategy ETF) (0) | 2023.09.26 |

| 개별채권 투자 vs 채권 ETF 투자 (0) | 2023.09.10 |

| REPO 매도 (환매조건부 매도) 현금성자산 자본시장법 시행규칙 (0) | 2023.09.06 |

| ETF 괴리율 / 상관계수 / 추적오차 개념 (0) | 2023.09.04 |