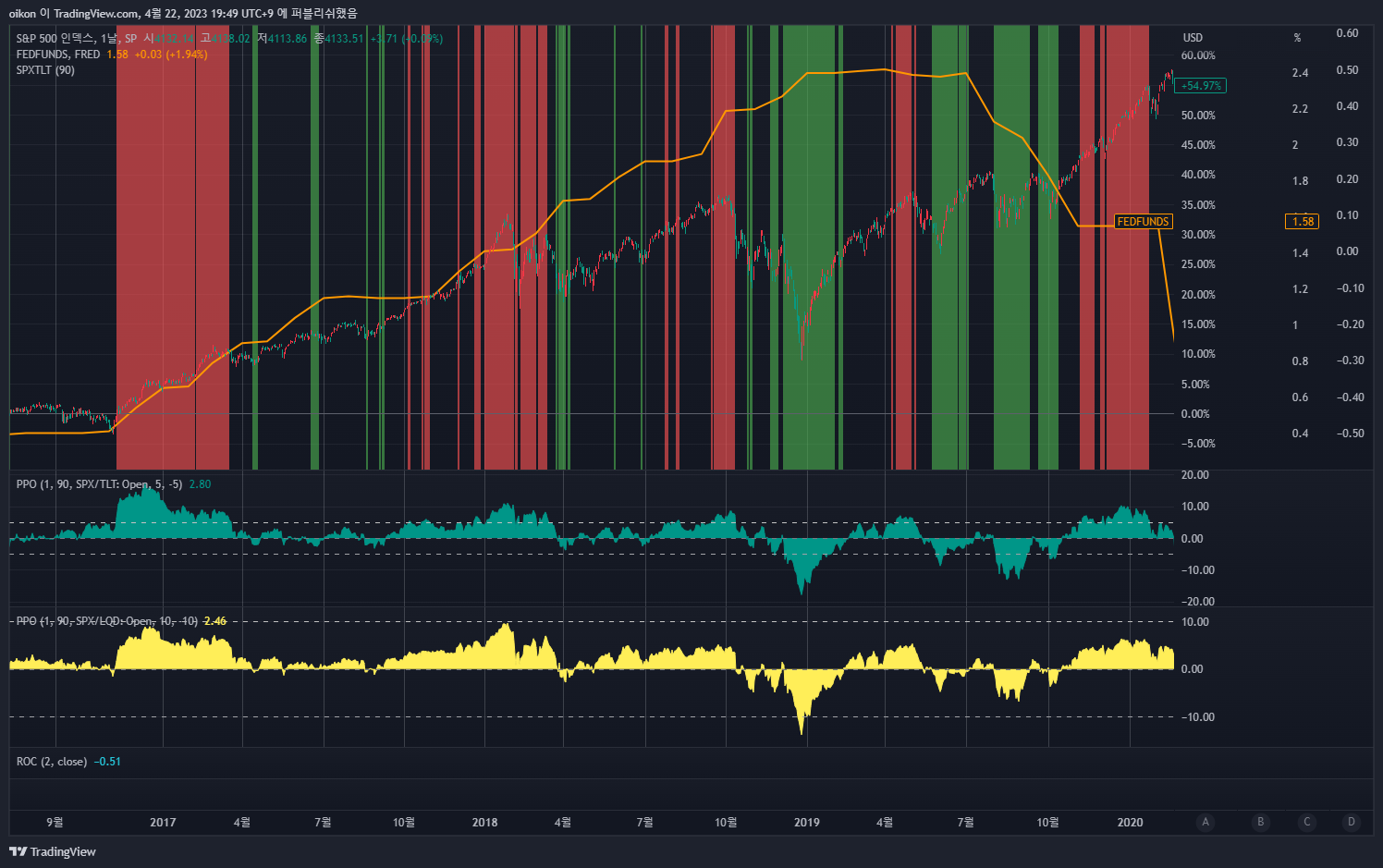

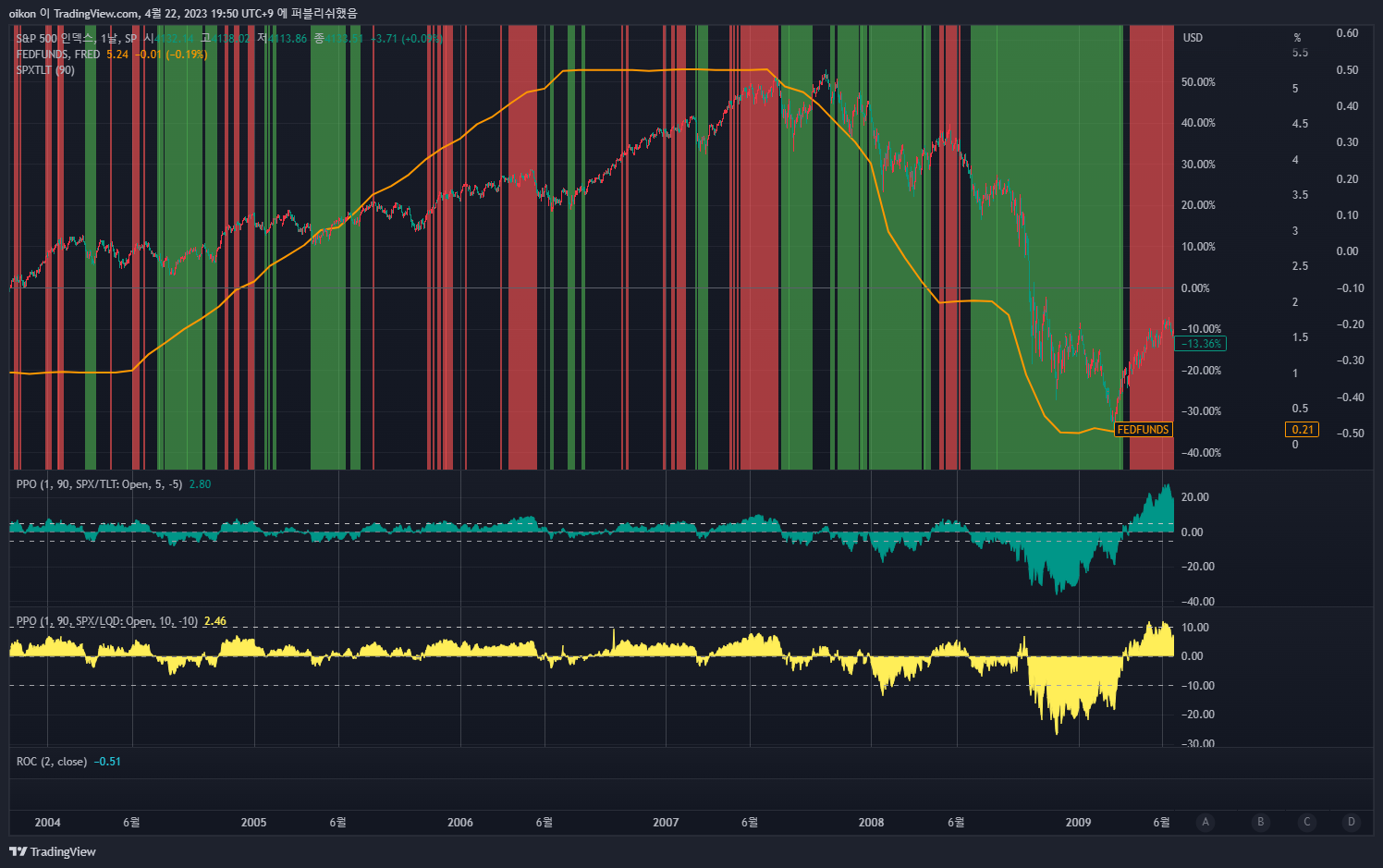

SPX/ TLT, SPX/LQD 비율 (채권, 주식 관계)

관련 글:

자산간 분석을 다룬 글을 보면 공통적으로 등장하는 말이 "채권이 주식에 선행한다"는 것이다. 대체로 이 말은 장기 사이클을 염두에 두고 하는 말이다. 금리를 인상기에 진입하면 채권 가격이 우선 하락하고, 그 다음 긴축에 따라 주식이 부정적인 영향을 받는다. 금리를 내릴 것 같을 때는 채권 가격이 먼저 상승하고, 그 다음 실물경기 침체에서 반등 구간에 접어들 때 주식이 이따라 상승한다.

그러나 금리 인상기에 한정지을 경우, 단기~중기( 수 개월) 시계 내에서도 채권이 주식에 선행할 때가 있다. 향후 연준의 매파적 스탠스를 채권 시장이 조금 더 빠르게 반응하고, 주식 시장은 금리 인상 상에 따른 여파를 약간 더 늦게 반응하는 경향이 있는 것으로 보인다.

이를 수치적으로 비교하기위해, S&P500 지수를 채권 ETF로 나눈 비율을 사용할 수 있다. (가격 오실레이터) 물론 채권과 주식은 이질적인 자산이기에 이런 식의 가격 비교는 어림짐작일 뿐이며, 아카데믹하게 엄밀하지 못한 비교이다.

오실레이터 대신 Z-score를 사용해도 괜찮을 것이다.

유의사항으로 저금리 기조에선 비교가 의미가 없다( 주식만 계속 상승한다). 금리 인하기에도 추세적인 채권 강세만 나타난다. 이하 ETF 출시일이 그렇게 오래되지 않아 표본 대상인 금리 인상기가 2000년대 이후 3번 밖에 없다.

SPX/TLT 90일 오실레이터

: S&P500지수를 장기채 ETF로 나눈 비율로 비교한다. 이 비율이 일정 수준 이상일 때는 장기채 대비 주식이 비싸다고 생각해볼 수 있다. 유의해야될 것은 주식이 더 비싸다고 해도 단기간에 주가 조정이 반드시 나타나지는 않는다는 점이다. 비율은 잠재적인 조정 가능성을 타진하는 정도로 사용하는 것이 적절하다.

5이상 빨간색 (잠재적 주식 과매수)

-2이하 초록색 (잠재적 주식 과매도)

SPX/LQD 90일 오실레이터

: S&P500 지수를 IG등급 회사채 ETF인 LQD로 나눈 비율로 비교한다. SPX/TLT 오실레이터와 비슷한 양상을 보인다.

3.5이상 빨간색 (잠재적 주식 과매수)

-2이하 초록색 (잠재적 주식 과매도)